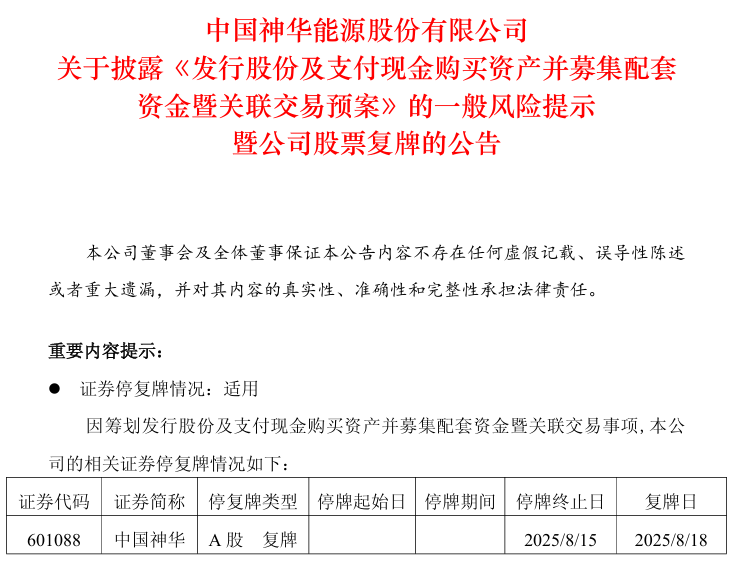

中國神華(601088)8月15日晚間披露重組預案。公司A股股票8月18日(下周一)復牌。

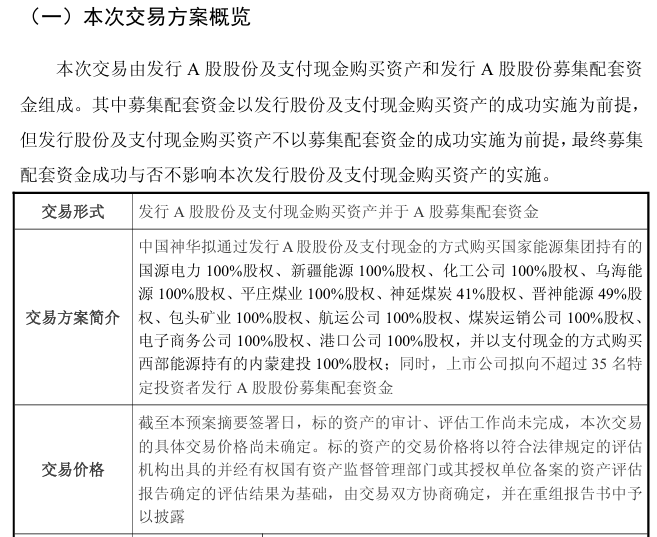

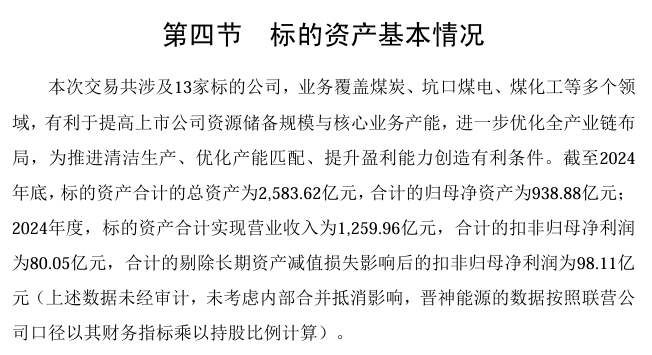

公告顯示,本次交易共涉及13家標的公司,業務覆蓋煤炭、坑口煤電、煤化工等多個領域。截至2024年底,標的資產合計的總資產為2583.62億元,合計的歸母凈資產為938.88億元;2024年度,標的資產合計實現營業收入為1259.96億元,合計的扣非歸母凈利潤為80.05億元,合計的剔除長期資產減值損失影響后的扣非歸母凈利潤為98.11億元(上述數據未經審計,未考慮內部合并抵消影響)。

作為國家能源集團下屬“煤、電(坑口煤電)、運、化”資產整合上市平臺,中國神華通過本次交易將進一步整合煤炭開采、坑口煤電、煤化工及物流服務業務板塊,大幅提高上市公司資源儲備規模與核心業務產能,進一步優化全產業鏈布局,為推進清潔生產、降低運營成本、提升持續盈利能力創造有利條件,有利于公司降低交易成本、優化產能匹配,提升公司整體盈利能力,從而實現超越簡單業務疊加的“1+1>2”戰略價值。

本次交易完成后,中國神華將進一步增強一體化運營優勢,擴大主營業務規模,進一步提高上市公司質量,推動優質資源向上市公司聚集。同時,將顯著增加上市公司資產規模及業務實力,總資產、凈資產、營業收入等主要財務數據將明顯增加,從而提升上市公司資產質量和盈利能力。

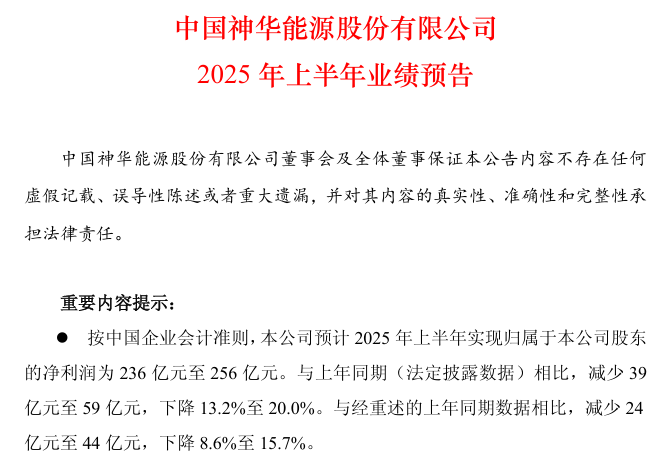

此外,中國神華還公告,公司擬進行2025年中期利潤分配。中期利潤分配金額不少于2025年上半年公司實現的歸屬于公司股東的凈利潤的75%,且不超過該期間實現的歸屬于公司股東的凈利潤。

中國神華2025年上半年業績預告顯示,預計2025年上半年實現歸屬于公司股東的凈利潤為236億元至256億元。

值得一提的是,隨著“并購六條”的深入推進和典型案例的漸次落地,極大地推動了傳統行業轉型升級的“向新力”和產業整合的“行動力”。

以央企實踐為例,2024年9月24日以來,包括中國動力、中化裝備等在內的多家央企發布重大收購方案,產業整合和升級成為主流。

尤其是近期,多家公司披露并購交易進展。7月29日,中化國際披露預案,擬發行股份購買南通星辰100%股權,旨在快速擴充在高性能、高附加值的工程塑料領域的產品布局,盡快實現新增產品與上市公司現有產品線的協同。

同日,中化裝備披露預案,擬購買益陽橡機100%股權和北化機100%股權,以進一步聚焦“化工裝備+橡膠機械”的主業方向,有望增厚公司營業收入和利潤,助力扭虧。

7月10日披露草案的內蒙華電計劃以發行股份及支付現金相結合的方式購買正藍旗風電70%股權與正藍旗風電75.51%股權。收購后,公司預計新增新能源裝機160萬千瓦,有利于構建“風火儲”協同發展的產業布局。

還未登錄

還未登錄

![]()