7月29日晚,衢州發(fā)展(600208.SH)發(fā)布公告,公司籌劃通過(guò)發(fā)行股份等方式購(gòu)買(mǎi)廣東先導(dǎo)稀材股份有限公司持有的先導(dǎo)電子科技股份有限公司(以下簡(jiǎn)稱(chēng)“先導(dǎo)電科”)的股份,有意購(gòu)買(mǎi)先導(dǎo)電科其他股東持有的股份,并募集配套資金。

而就在一個(gè)月前的6月27日,光智科技(300489.SZ)剛剛宣布,終止收購(gòu)發(fā)行股份及支付現(xiàn)金購(gòu)買(mǎi)先導(dǎo)電科100%的股份。

時(shí)隔一個(gè)月,先導(dǎo)電科就卷土重來(lái),有何玄機(jī)?

為何選擇衢州發(fā)展?

本次收購(gòu)的發(fā)起方衢州發(fā)展為衢州國(guó)資上市公司,最終實(shí)控人衢州國(guó)資委間接持有公司28.83%的股份。

衢州發(fā)展主營(yíng)業(yè)務(wù)為房地產(chǎn),2024年,公司實(shí)現(xiàn)營(yíng)收和凈利潤(rùn)分別為164.85億元和10.16億元。

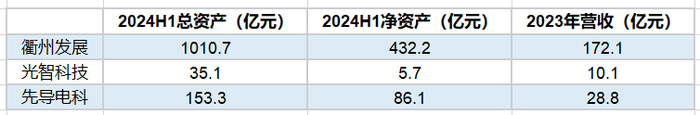

根據(jù)光智科技先行披露的先導(dǎo)電科的財(cái)務(wù)信息,截止2024年6月30日,先導(dǎo)電科總資產(chǎn)和凈資產(chǎn)分別為153.3億元和86.1億元,同期,光智科技的總資產(chǎn)和凈資產(chǎn)分別為35.1億元和5.7億元,衢州發(fā)展的總資產(chǎn)和凈資產(chǎn)分別為1010.7億元和432.2億元。2023年,先導(dǎo)電科、光智科技和衢州發(fā)展?fàn)I收分別為28.8億元、10.1億元和172.1億元。三家公司的體量呈現(xiàn)為衢州發(fā)展>先導(dǎo)電科>光智科技。

進(jìn)一步量化角度看,先導(dǎo)電科在總資產(chǎn)、凈資產(chǎn)和營(yíng)收方面都超過(guò)光智科技的100%,構(gòu)成“類(lèi)借殼”,而先導(dǎo)電科在總資產(chǎn)、凈資產(chǎn)和營(yíng)收方面都未超過(guò)衢州發(fā)展的50%,甚至達(dá)不到重大資產(chǎn)重組標(biāo)準(zhǔn)。

界面新聞發(fā)現(xiàn),此次衢州發(fā)展收購(gòu)先導(dǎo)電科,與光智科技的收購(gòu)方案主要差異在于三點(diǎn):

一是衢州發(fā)展體量遠(yuǎn)大于光智科技,導(dǎo)致收購(gòu)交易從原先的“類(lèi)借殼”變?yōu)槎ㄔ鍪召?gòu);

二是光智科技與先導(dǎo)電科為同一實(shí)控人朱世會(huì),而衢州發(fā)展和先導(dǎo)電科并無(wú)關(guān)聯(lián)關(guān)系;

三是光智科技主營(yíng)產(chǎn)品為紅外光學(xué)器件,先導(dǎo)電科主營(yíng)業(yè)務(wù)為PVD濺射靶材和蒸鍍材料,雙方有一定上下游關(guān)系,而衢州發(fā)展主營(yíng)業(yè)務(wù)為房地產(chǎn),屬于跨界收購(gòu)。

其中第一點(diǎn)最為關(guān)鍵,投行人士張超告訴記者:“在原先的方案中,光智科技收購(gòu)先導(dǎo)電科后,雖然不會(huì)發(fā)生實(shí)控人變更,但由于先導(dǎo)電科體量遠(yuǎn)大于光智科技,構(gòu)成‘類(lèi)借殼’,而目前監(jiān)管層對(duì)于借殼的審核標(biāo)準(zhǔn)與IPO趨同,門(mén)檻較高。通過(guò)衢州發(fā)展定增收購(gòu),審核門(mén)檻無(wú)疑會(huì)降低。”

先導(dǎo)電科是否是優(yōu)質(zhì)資產(chǎn)?

先導(dǎo)電科主營(yíng)業(yè)務(wù)為PVD濺射靶材和蒸鍍材料的研發(fā)、生產(chǎn)和銷(xiāo)售業(yè)務(wù),同時(shí)也從事高純稀散金屬及化合物的回收提純、制備和銷(xiāo)售業(yè)務(wù)。2022年和2023年,先導(dǎo)電科分別實(shí)現(xiàn)營(yíng)業(yè)收入21.87億元和28.83億元,分別實(shí)現(xiàn)凈利潤(rùn)4.66億元和4.11億元,存在增收不增利的跡象。

先導(dǎo)電科的產(chǎn)品面向顯示、光伏和半導(dǎo)體三大下游應(yīng)用場(chǎng)景,顯示領(lǐng)域客戶(hù)包括京東方、TCL 華星光電、三星、LG、INNOLUX(群創(chuàng)光電)、惠科和天馬;在異質(zhì)結(jié)光伏領(lǐng)域,其客戶(hù)包括華晟新能源、通威、東方日升、REC;在半導(dǎo)體領(lǐng)域,其產(chǎn)品陸續(xù)通過(guò)多家國(guó)際大廠(chǎng)認(rèn)證。

根據(jù)中國(guó)光學(xué)光電子行業(yè)協(xié)會(huì)液晶分會(huì)出具的證明,2019年至2022年間,先導(dǎo)電科在全球ITO靶材市場(chǎng)的占有率快速提升至全球第一。2022年至今,先導(dǎo)電科在全球ITO靶材市場(chǎng)的占有率達(dá)到30%以上,位居全球首位。

近年來(lái),隨著國(guó)內(nèi)平面顯示用濺射靶材市場(chǎng)在全球顯示面板出貨面積增長(zhǎng)、平面顯示產(chǎn)業(yè)轉(zhuǎn)移、顯示面板廠(chǎng)商采購(gòu)國(guó)產(chǎn)化替代趨勢(shì)等因素的帶動(dòng)下高速增長(zhǎng)。根據(jù)前瞻產(chǎn)業(yè)研究院的統(tǒng)計(jì),2014-2020年中國(guó)平面顯示用濺射靶材市場(chǎng)規(guī)模從55億元增長(zhǎng)至150億元,年復(fù)合增長(zhǎng)率達(dá)到18.2%;2021-2023年我國(guó)平面顯示用濺射靶材行業(yè)市場(chǎng)規(guī)模分別為177 億元、209億元和246億元。

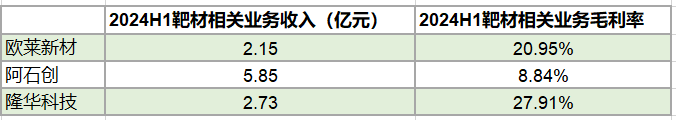

目前,在A股涉及ITO靶材業(yè)務(wù)的公司就有歐萊新材(688530.SH)、阿石創(chuàng)(300706.SZ)、隆華科技(300263.SZ)。從規(guī)模看,2024年上半年,歐萊新材、阿石創(chuàng)和隆華科技靶材相關(guān)業(yè)務(wù)分別實(shí)現(xiàn)收入2.15億元、5.85億元和2.73億元,對(duì)應(yīng)毛利率分別為20.95%、8.84%和27.91%。

2024年上半年,先導(dǎo)電科實(shí)現(xiàn)營(yíng)收15.86億元,規(guī)模遠(yuǎn)大于國(guó)內(nèi)其他競(jìng)爭(zhēng)對(duì)手,實(shí)現(xiàn)凈利潤(rùn)2.61億元,暫未披露毛利率,考慮到公司凈利率已經(jīng)達(dá)到16.5%,公司毛利率大概率高于一眾A股競(jìng)爭(zhēng)對(duì)手。

值得注意的是,先導(dǎo)電科的資產(chǎn)經(jīng)營(yíng)效率并不高。公司2023年末凈資產(chǎn)為82.7億元,依此計(jì)算,2023年攤薄后凈資產(chǎn)收益率僅為4.9%。這可能與公司歷史上大額融資有關(guān)。據(jù)公開(kāi)報(bào)道,2022年9月,先導(dǎo)電科完成B輪融資,融資金額高達(dá)45億元。這導(dǎo)致公司賬面冗余資金較多,或尚未全部轉(zhuǎn)化為產(chǎn)能。

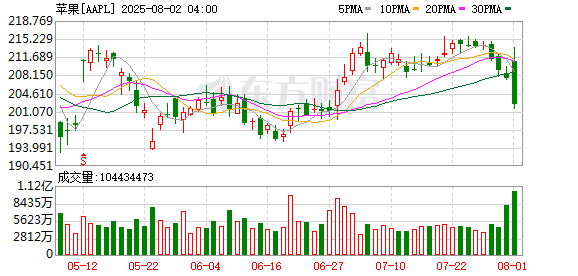

此前,光智科技披露收購(gòu)先導(dǎo)電科后,股價(jià)連續(xù)拉出8個(gè)20cm漲停,一個(gè)月漲幅近5倍,一度成為全市場(chǎng)龍頭。不過(guò),高光過(guò)后,光智科技股價(jià)較最高點(diǎn)已經(jīng)跌去60%。

基于衢州發(fā)展相對(duì)較大的體量,像光智科技那般的暴漲行情或難再現(xiàn)。一方面,截止7月29日,衢州發(fā)展總市值為350.6億元,而光智科技在宣布重組停牌前市值在25億元左右,兩者彈性相差巨大。另一方面,衢州發(fā)展本身是盈利的公司,而光智科技在宣布停牌重組前仍處于虧損狀態(tài),注入資產(chǎn)后改善更大,這也會(huì)影響資產(chǎn)注入后對(duì)公司基本面改善的力度。

此外,背負(fù)著重組失敗的歷史包袱,先導(dǎo)電科的資本市場(chǎng)新鮮度已經(jīng)大打折扣。

還未登錄

還未登錄

![]()

本站鄭重聲明:第一黃金網(wǎng)中的操作建議僅代表第三方觀點(diǎn)與本平臺(tái)無(wú)關(guān),投資有風(fēng)險(xiǎn),入市需謹(jǐn)慎。據(jù)此交易,風(fēng)險(xiǎn)自擔(dān)。