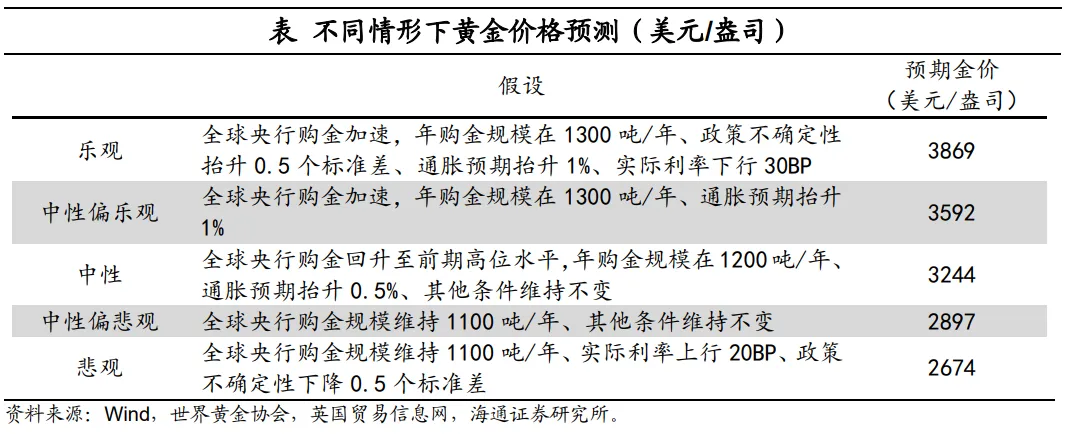

海通證券研報指出,樂觀情形下,黃金價格或有望突破3800美元/盎司;中性情形下,黃金價格或達到3200美元/盎司左右;悲觀情形下,黃金價格或回落至2600-2700美元/盎司的區(qū)間。

海通證券表示,本輪黃金的牛市,主要不是經(jīng)濟因素驅(qū)動的,而是由非經(jīng)濟因素驅(qū)動的。本輪黃金的牛市是各國之間信任度的下降、以及國際秩序的重構(gòu),全球貨幣體系的大變局帶來的長期牛市。

以下為其最新觀點:

投資要點 ·

海通證券此前指出,2022年之后黃金由美元實際利率定價的框架已經(jīng)不再成立。在全球百年未有之大變局下,全球經(jīng)濟的分化、各國之間信任度變化帶來趨勢性的居民和官方配置黃金的需求,成為黃金價格上漲的重要推動力量。

本篇專題海通證券嘗試構(gòu)建黃金定價的數(shù)量模型,基于擴展模型,分不同情形對于未來的金價進行了預(yù)測。樂觀情形下,黃金價格或有望突破3800美元/盎司;中性情形下,黃金價格或達到3200美元/盎司左右;悲觀情形下,黃金價格或回落至2600-2700美元/盎司的區(qū)間。

不過數(shù)量化的黃金定價模式只能作為一個參考而已。本輪黃金的牛市,主要不是經(jīng)濟因素驅(qū)動的,而是由非經(jīng)濟因素驅(qū)動的。本輪黃金的牛市是各國之間信任度的下降、以及國際秩序的重構(gòu),全球貨幣體系的大變局帶來的長期牛市。

風險提示:全球央行購金速度不及預(yù)期,美聯(lián)儲貨幣政策超預(yù)期收緊,模型測算誤差。

1、黃金定價模型1.0:實際利率主導(dǎo)

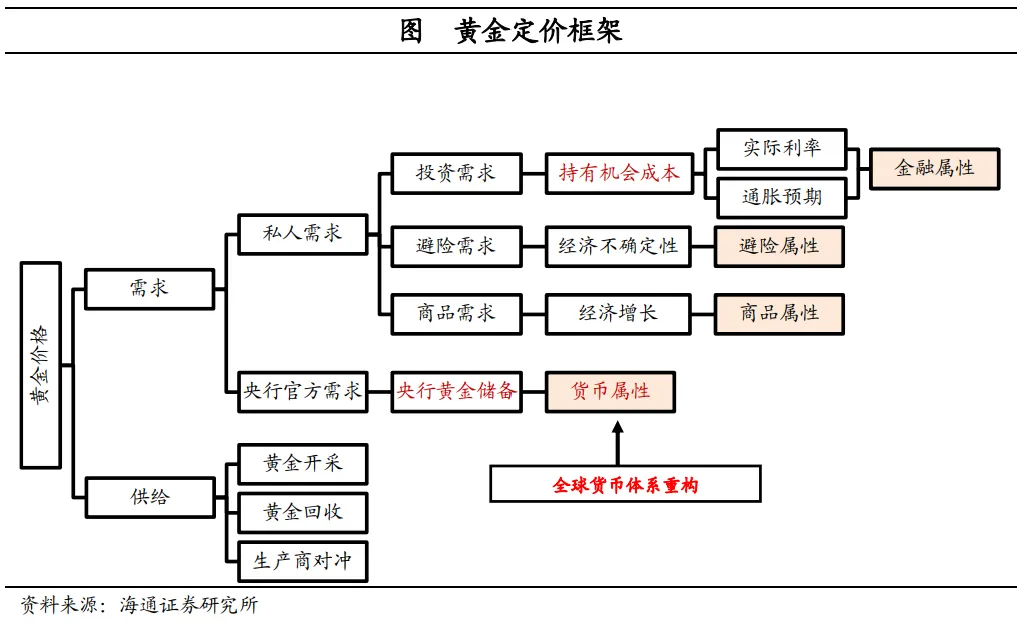

如何合理地定價黃金?與其他商品類似,供給與需求是黃金定價框架的基石。由于黃金產(chǎn)量相對穩(wěn)定且變動緩慢,供給端因素對黃金價格影響不大,主要是需求端變化主導(dǎo)了黃金價格走勢。而黃金作為特殊的大類資產(chǎn),同時具備金融屬性、避險屬性、商品屬性和貨幣屬性,對黃金的需求也會受到這四種屬性驅(qū)動。

貨幣屬性方面,黃金由于具有稀缺性、價值穩(wěn)定性等優(yōu)勢,在過去很長一段時間曾廣泛地被用作支付手段和價值衡量標準。雖然目前黃金已退出貨幣流通流域,但在各國央行國際儲備中黃金依然是重要的儲備資產(chǎn),對其他紙幣具有一定替代性。因此,當各國央行對國際貨幣體系的不信任程度上升時,或會推升對黃金的儲備需求。最后,黃金作為商品也經(jīng)常被用在工業(yè)生產(chǎn)以及日常消費(金飾)方面,其中工業(yè)需求相對穩(wěn)定,對黃金價格的影響較小。

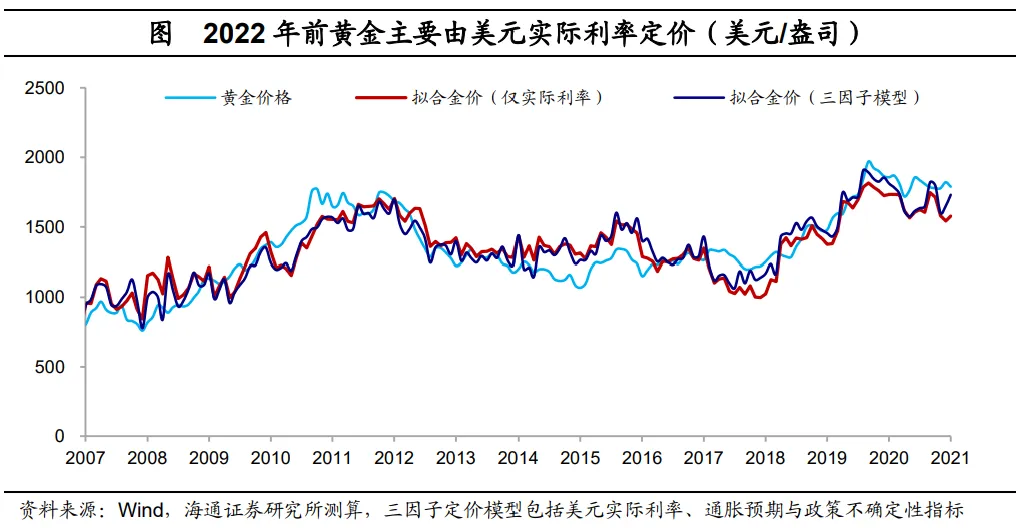

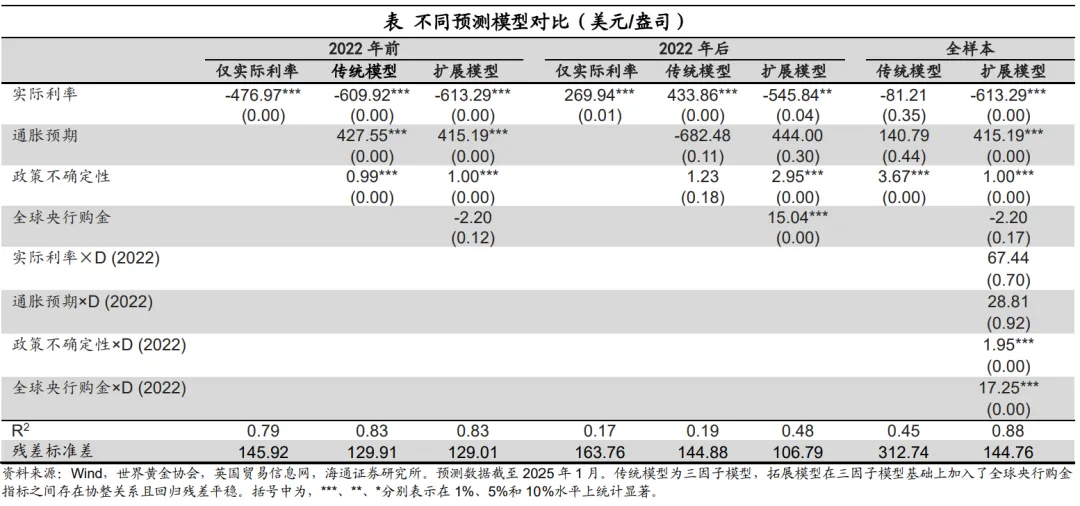

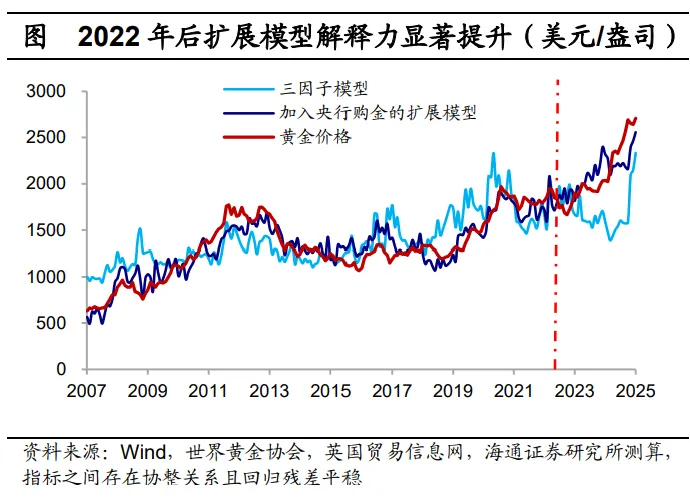

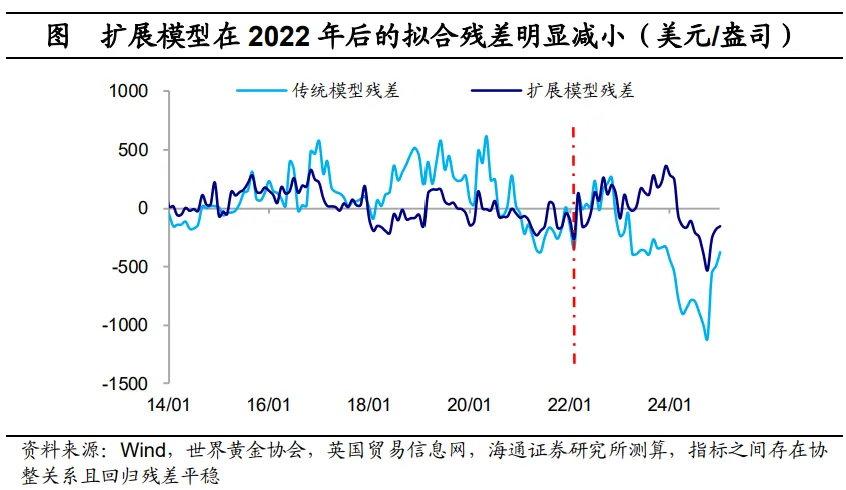

2022年之前,黃金價格主要是由美元實際利率定價。我們用美元實際利率和通脹預(yù)期來刻畫金融屬性、經(jīng)濟不確定性指數(shù)刻畫避險屬性,構(gòu)建了黃金定價的三因子模型。從回歸結(jié)果來看,2007-2022年期間,三因子對黃金價格均有顯著影響,對黃金價格走勢的解釋力度達到83%。其中,僅實際利率一個因子便能解釋78%的黃金價格波動,是主導(dǎo)黃金價格走勢最關(guān)鍵的因素。相比之下,全球央行購金需求則在2007-2022年對黃金價格無顯著影響。

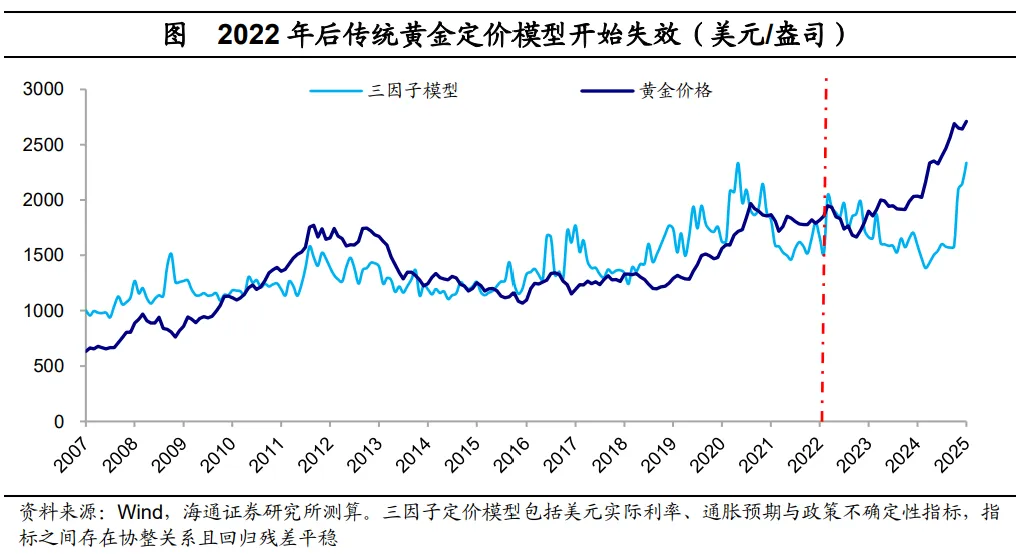

2022年后,三因子黃金定價模型逐漸失效。2022年以來,美元實際利率抬升至歷史高位,黃金價格卻不降反升,甚至屢創(chuàng)歷史新高。三因子黃金定價模型的解釋力度從2022年之前的83%回落至19%,已經(jīng)無法刻畫2022年以來金價的持續(xù)攀升。

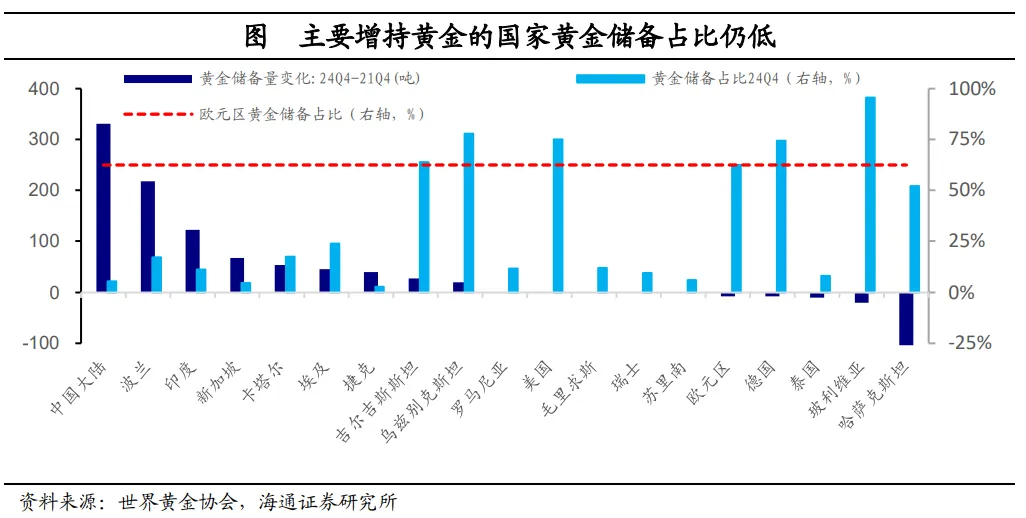

我們在《“不同尋常”的黃金牛市——全球貨幣變局研究二》中指出,黃金價格與美元實際利率的“脫錨”,是因為在全球百年變局下,全球經(jīng)濟分化、各國之間信任度下降,導(dǎo)致居民和官方配置黃金的需求趨勢性增加,成為了黃金價格上漲的新的推手。尤其在2022年俄羅斯外匯儲備被西方國家凍結(jié)之后,全球央行購金需求的明顯抬升或成為了黃金價格的重要支撐。

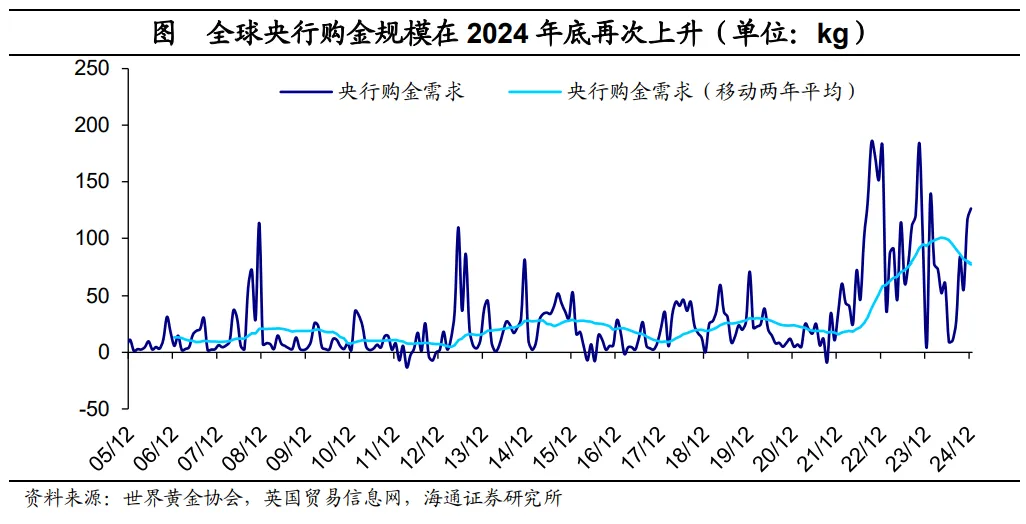

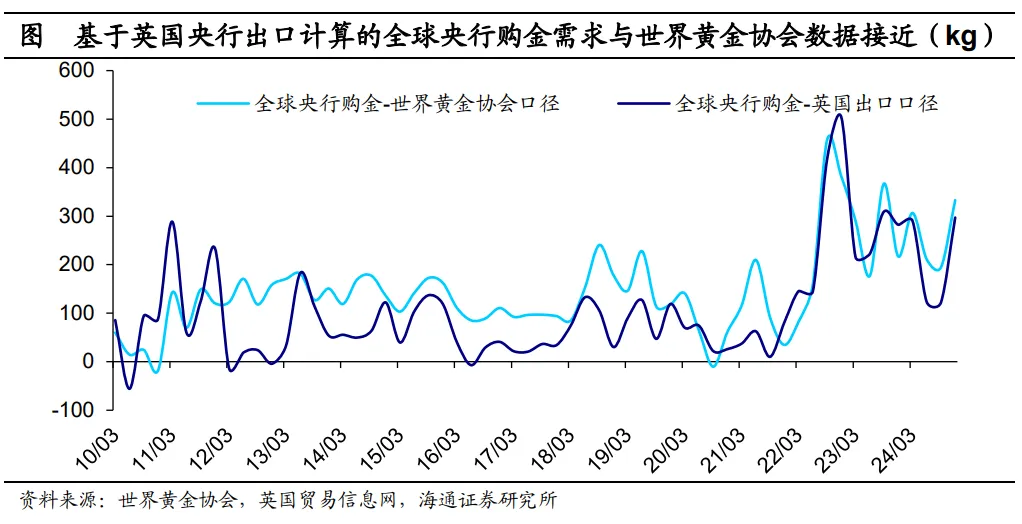

為了更準確及時地跟蹤全球央行購金的真實情況,我們使用英國黃金出口數(shù)據(jù)(剔除出口到瑞士用于黃金加工的部分)作為全球央行購金的代理變量。這是因為英國倫敦場外交易中心以交易400盎司金條為主,這類金條因交易金額更大,單位成本更低,通常更受到全球央行或機構(gòu)投資者青睞,而較少出口給零售消費者,因此可以作為全球央行購金的代理指標。

此外,還需要注意到全球央行購金行為可能并不連續(xù),中間或有數(shù)月中斷。但若市場形成了未來全球央行持續(xù)購金的預(yù)期,即便全球央行購金規(guī)模在個別月份有所下滑,黃金價格在預(yù)期影響下或仍能有所支撐。因此,我們對全球央行購金數(shù)據(jù)進行兩年移動平均,以此來構(gòu)建市場對全球央行購金的適應(yīng)性預(yù)期。

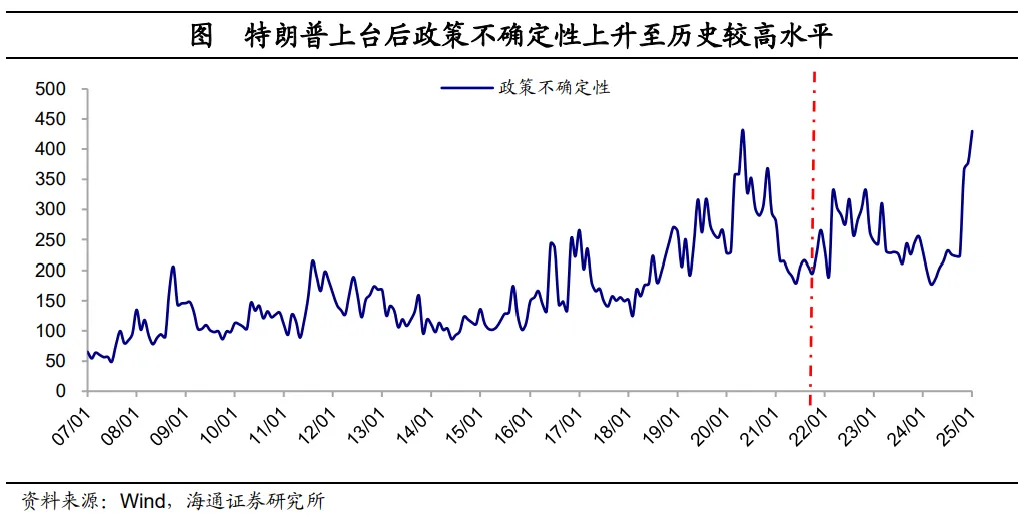

除了全球央行購金行為之外,政策不確定性對于金價的影響在2022年后也有一定程度的提升。在拓展模型中,政策不確定性與虛擬變量的交互項對黃金價格同樣有顯著的正向影響,或也反映出在全球百年變局下,經(jīng)濟、金融與貿(mào)易等秩序重構(gòu),經(jīng)濟政策不確定性處于歷史上較高水平,使得黃金的避險屬性發(fā)揮了更加重要的作用。

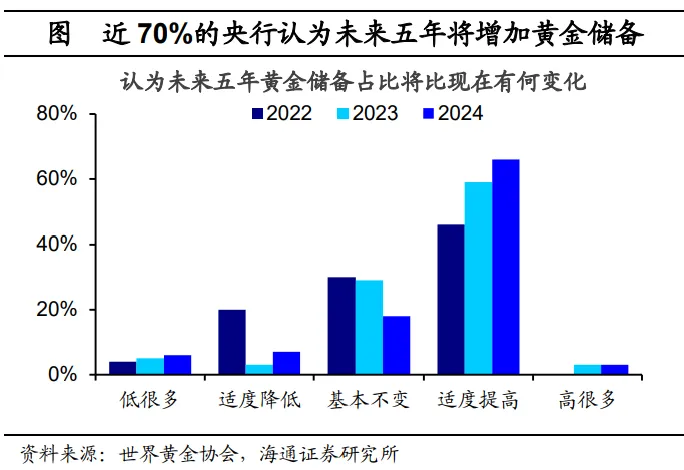

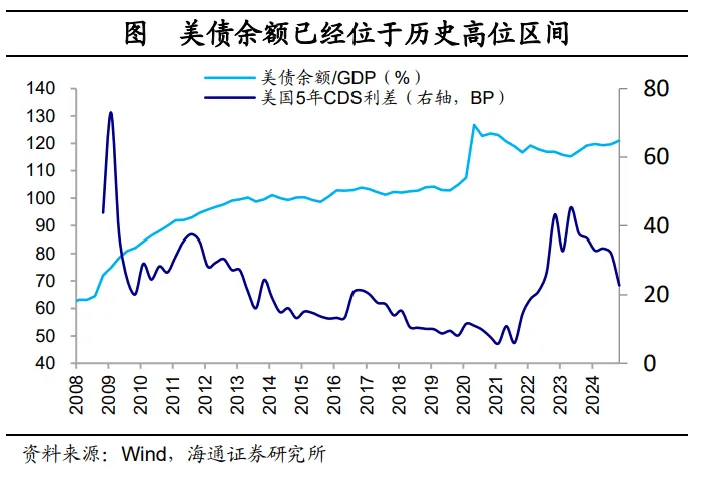

長期來看,我們認為黃金已經(jīng)進入新的一輪長期牛市。各國之間信任度的下降,帶來全球經(jīng)濟、貨幣體系的深度重構(gòu),這個過程將是長期的。一方面,全球央行購金需求增加或?qū)⑹情L期持續(xù)性的趨勢。2022年俄羅斯外匯儲備被凍結(jié),使得各國央行對美國金融制裁的擔憂上升。再加上美國債務(wù)規(guī)模持續(xù)攀升,赤字率的高企有趨于長期化的趨勢,財政紀律的喪失也會加劇投資者對美國債務(wù)可持續(xù)性的擔憂,美國5年期CDS利差目前也處于近年來的高位區(qū)間。

潛在制裁風險與美國債務(wù)高企將使得對美元的信任基礎(chǔ)被削弱,在此情況下,全球貨幣體系重構(gòu)所帶來的全球央行購金需求增加將是長期的趨勢。世界黃金協(xié)會2024年央行黃金儲備調(diào)查問卷顯示,69%的央行認為未來5年黃金儲備將繼續(xù)上升,這一比例自2022年以來呈持續(xù)上升趨勢。

在悲觀情形下,若特朗普政策不確定性回落,且美國經(jīng)濟韌性仍強,市場對美國經(jīng)濟滯脹風險的擔憂消退,全球央行購金也無明顯提速,則金價中樞或可能回落至2600-2700美元/盎司的區(qū)間。不過,目前看這種概率相對較低。

不過數(shù)量化的黃金定價模式只能作為一個參考而已,畢竟像我們前一篇專題中指出的,本輪黃金的牛市,主要不是經(jīng)濟因素驅(qū)動的,而是由非經(jīng)濟因素驅(qū)動的。本輪黃金的牛市主要驅(qū)動因素是各國之間信任度的下降、以及國際秩序的重構(gòu),全球貨幣體系的大變局帶來黃金的長期牛市。

還未登錄

還未登錄

![]()

本站鄭重聲明:第一黃金網(wǎng)中的操作建議僅代表第三方觀點與本平臺無關(guān),投資有風險,入市需謹慎。據(jù)此交易,風險自擔。