頭部險企又有“補血”新動作。中國平安(601318.SH;2318.HK)日前在香港聯交所公告稱,中國平安擬發行本金總額為117.65億港元的H股可轉換債券。此次發行是中國平安繼2024年發行35億美元可轉債后再度選擇發行境外可轉債,也是2025年險企發債熱潮的縮影。業內分析指出,雖同為資本補充工具,但險企選擇不同方式“補血”的背后,目的各有不同。

公告顯示,中國平安此次發行的可轉債初始轉換價為每股H股55.02港元。假設債券按初始轉換價悉數轉換且不再發行其他股份,則債券將可轉換為約213831334股轉換股份,約占中國平安已發行H股數目的2.87%,及現有已發行股本的1.17%。對于發債所募資金用途,中國平安表示,擬將所得款項凈額用于滿足集團未來以金融為核心的業務發展需求,用于補充集團的資本需求;支持集團醫療、養老新戰略發展的業務需求;同時用作一般公司用途。

值得注意的是,此次可轉債票面利率為0,2030年到期,初始轉換價格為55.02港元,較公告發布前一日收盤價46.45港元溢價約18.45%。

盡管險企發行境外可轉債較為少見,但這并非中國平安“首單”。2024年7月,中國平安就已發行過35億美元的H股可轉債,初始轉換價為每股H股43.71港元。假設債券按每股H股43.71港元的初始轉換價全部轉換且不再發行其他股份,則債券將可轉換為約6.25億股轉換股份,約占中國平安截至2024年7月16日已發行H股數目的8.39%及已發行股本總數的3.43%。債券尚未償還本金額將自2024年7月22日(包括該日)起按年利率0.875%計息。

對比來看,此次可轉債票面利率降為0,機構認為這意味著公司能夠以更低成本進行融資,同時顯示出公司對未來發展的信心。“我們認為此次再次發行可轉債,一方面融資成本更低,有利于優化公司資本結構;另一方面未來轉股后有助于進一步提升公司資本實力,為業務開展提供資金支持。持續看好保險股在經濟復蘇周期下的修復彈性。”西部證券在研報中表示。

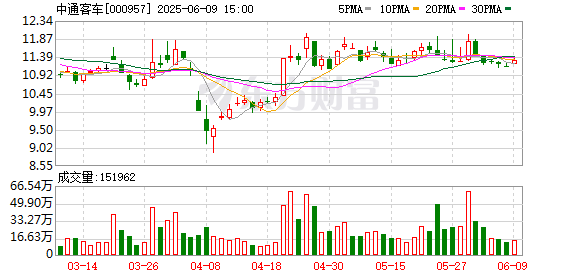

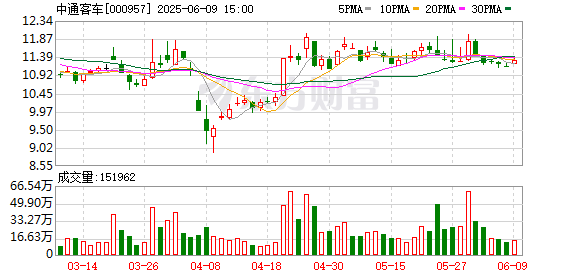

除此次選擇發行可轉債間接“補血”外,另一方面,今年以來多家險企也通過多渠道直接“補血”。Wind數據顯示,以發行永續債或資本補充債為計算依據,截至6月9日,今年已有平安人壽、太平人壽、陽光人壽、泰康人壽等10家保險公司發行永續債或資本補充債,總規模超470億元。

有業內人士指出,險企選擇不同途徑“補血”目的不同,如選擇發行可轉債,轉股前不計入資本金,僅在轉股后補充核心一級資本,股價預期強勁的頭部險企可通過高溢價轉換價傳遞市場信心。而永續債則是“即時核心資本補充器”,直接計入核心二級資本,發行后立即可提升償付能力充足率。資本補充債僅補充附屬二級資本,對核心償付能力無直接影響,多為中小險企補充整體資本水平的手段。

還未登錄

還未登錄

![]()